|

zpět na obsah |

Collateralized Debt Obligation (CDO)

|

Představme si situaci, kdy banka poskytuje hypoteční úvěry. Banka půjčuje obyvatelstvu peníze na stavby domů, za které jí lidé platí úroky a splácejí jistinu. Pokud věřitelé banky dostojí svého slibu, banka do konce splatnosti úvěru shromáždí jistinu plus svůj profit. Takto vypadá jednoduchý pohled na banku. V reálném světě však banka nechce mít poskytnutý úvěr ve své bilanci po celou dobu jeho splatnosti a čekat až bude úvěr splacen, ale úvěry poskytnuté svým klientům často v uvozovkách "prodá" dále prostřednictvím CDO. Pomocí CDO má banka možnost regulovat svoji kapitálovou strukturu (například z důvodu řízení kapitálové přiměřenosti).

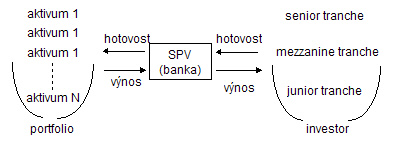

Na uvedeném obrázku je na levé straně znázorněna množina dluhových instrumentů v portfoliu, to mohou být například hypoteční úvěry nebo bežné půjčky a podobně. Tyto dluhové instrumenty představují pohledávky banky, jsou v CDO podkladovým portfoliem, obvykle označovaným jako collateral, nebo česky "zástava". Jen pro představu, těchto zástavních aktiv bývá za jednou CDO často řádově 200 a více.

Na pravé straně je znázorněn finanční instrument CDO, který banka upíše a prodá na trhu. Toto je závazek banky. CDO v sobě skrývá dvojsměrný finanční tok. Když banka CDO na trhu prodá, získá od investorů hotovost (tak jí vznikne závazek vůči investorům), kterou jim ale časem musí vrátit a ještě k tomu připlatit úrok (na obrázku uznačeno jako výnos).

Tranše (strana investora)

CDO se často prodává v takzvaných tranších, anglicky tranche, s tím, že každá tranše je charakterizována specifickým rizikovým profilem a výnosem. Tranše je přeneseně označení skupiny investorů, kteří koupili CDO, a jejich práv. Nezapomeňme, že CDO je nástroj, kterým se výplatní profil podkladových aktiv přenáší na investory. Pokud se některé aktivum v podkladovém portfoliu dostane do úpadku, musí být jasné, kdo z investorů tuto ztrátu ponese a právě to definují tranše.

Součástí definice tranší je i vymezení jejich pořadí při absorbování ztrát z podkladového portfolia. Dostane-li se do úpadku více aktiv v podkladovém portfoliu, musí být předem jasné, na kterou další tranši připadají další ztráty. Podle toho, jaké riziko investor v CDO podstupuje a jaký je mu za to slíben výnos se tranše obvykle rozdělují na následující:

- Junior tranche bývá nejrizikovější. Pokud některé z podkladových aktiv není spláceno (například klient banky se dostane do finanční tísně a přestane splácet svůj úvěr), junior tranche je pak tou první, která nese riziko v podobě nevyplácení slíbeného úroku investorovi a nenávratnosti jistiny. Z tohoto důvodu se junior tranši také často říká first-to-default tranche. Za riziko spojené s úpadkem poskytuje junior tranche nejvyšší výnos. Investory požadovaný očekávaný výnos může být až například jako výnos očekávaný od rizikových akcií, a proto se junior tranši často říká i equity tranche. Jelikož junior tranše jsou velmi rizikové, nezřídkakdy jsou těžko prodejné a často na nich závisí úspěch celé emise CDO.

- Mezzanine tranche nese střední riziko úpadku a absorbuje ztráty z podkladového portfolia až když je junior tranše kompletně zlikvidována. Kreditní rating mezzanine tranší se pohybuje řádově mezi B a BBB.

- Senior tranche představuje pro investora do CDO nejnižší riziko, že o své prostředky přijde. Senior tranche je vystavena riziku nesplácení dlužníků podkladového aktiva až když je v úpadku jak junior tak i mezzanine tranše a její kreditní rating se pohybuje zhruba na úrovni emitující společnosti, tedy zpravidla od A po AAA.

Princip tranší si ukážeme na příkladu. Kromě toho, že investoři jsou odměněni vyšším výnosem za držbu tranší s vyšším rizikem, jsou vystaveni i různým úrovním ztrát plynoucím z kreditního rizika podkladového portfolia. Pokud je například stanoveno, že junior tranše absorbuje 5% ztrát v podkladovém portfoliu a mezzanine tranše 10%, pak investoři do junior a mezzanine tranší ztratí 100% své investice pokud podkladové portfolio ztratí "pouhých" 15% aktiv.

Tranše mohou mít stanovený limit pro absorbování ztrát z podkladového portfolia. Mezzanine tranše může například obsahovat ujednání, že začne nést ztráty až když jejich více než 30% podkladového portfolia bude v úpadku.

Special Purpose Vehicle (SPV)

V reálném světě banka nevydává CDO sama, ale založí za tím účelem právně oddělenou entitu označovanou v anglické terminologii jako Special Purpose Vehicle (SPV), Special Purpose Corporation (SPC) nebo Special Purpose Entity (SPE). Jelikož SPV bývají odděleny od mateřské společnosti (rozumějme od banky), nejsou vystaveny kreditnímu riziku mateřské společnosti. Navíc jsou založeny a spravovány tak, aby měly zdravou finanční strukturu a mají zpravidla rating AAA. Úkolem SPV je mít emisi CDO pod kontrolou, což vystihuje i anglický název trustee, česky zplnomocněnec, opatrovník nebo správce, kterým se SPV všeobecně označuje.

Upisovatel CDO

I když subjekt mající zájem na prodeji svého kolaterálu založí za tím účelem SPV, SPV nemusí být tím, kdo se o vlastní emisi CDO technicky postará. Tuto činnost mívá na starost takzvaný upisovatel, nebo anglicky underwriter. Upisovatel CDO se stará o strukturování, marketing, prodej a management emise CDO a je za svoji práci odměněn poplatkem. V některých případech upisovatel poskytuje i druhotnou likviditu pro CDO. Hlavními hráči na trhu CDO jsou Bank of America Securities, Citigroup, Deutsche Bank a Merrill Lynch.

Motivace, výnos a rizikový profil pro investora

Investor (kupující) CDO může za svoji investici do CDO očekávat vyšší výnos než například do dluhopisu s podobnými charakteristikami, protože CDO je aktivně spravovaný finanční produkt. Teoreticky by hodnota emise CDO měla být stejná jako suma hodnot aktiv v podkladovém portfoliu. Aktivní správa CDO, možnosti pro arbitráž a samotný fakt existence CDO jako produktu ale poskytují prostor pro přidanou hodnotu.

Prostřednictvím CDO má investor možnost investovat do podkladového aktiva i když k tomu nemá potřebné know-how, které ale má emitent CDO.

Výhodou CDO pro investora je i to, že investicí do CDO může získat do svého portfolia rizikový profil, ke kterému by jinak neměl přístup.

Pokud je v podkladovém portfoliu dostatečné množství aktiv, investice do CDO je i investicí do diverzifikovaného portfolia.

CDO může být pro investora výhodný produkt, pokud je investor omezen administrativními pravidly jako například kapitálová přiměřenost. Mnoho institucionálních investorů (pojišťovny, penzijní plány, podílové fondy, atd.) podléhá omezením na objem rizikových bondů ve svém portfoliu. Výhodou CDO je, že dokáže překonvertovat rizikové bondy do tranše s vyšším ratingem, na který se omezení institucionálních investorů nemusí vztahovat v takové míře jako na klasické neinvestiční bondy.

V neposlendí řadě investice do CDO může být levnější než přímé investování do portfolia v podkladovém aktivu (transakční náklady, náklady na hledání, průzkum, atd.).

Podkladové portfolio a druhy CDO

V závislosti na aktivech obsažených v podkladovém aktivu se CDO vydávají v mnoha podobách. CDO je všeobecné označení následujících instrumentů:

- Collateralized Bond Obligations (CBO): CDO vypsané na dluhopisy. Podkladové portfolio obsahuje například 250 dluhopisů, které banka ať už sponzorovala nebo koupila či jakkoliv získala. Portfolio může být tvořeno například i státními dluhopisy rozvíjejích se trhů.

- Collateralized Loan Obligations (CLO): CDO vypsané na portfolio bežných úvěrů. Může se jednat jak o úvěry obyvatelstvu, tak úvěry podnikům či státním institucím.

- Structured Finance CDO (SFCDO): V tomto případě se jedná o CDO zajištěné portfoliem aktiv, která jsou zajištěna nějakým hmotným dlouhodobým majetkem.

- Commercial Real Estate CDOs (CRE CDOs): Tyto CDO jsou zajištěny realitami.

- CDO-Squared (CDO2): Zde se jedná o CDO instrument, který je zajištěn jinými CDO.

- Index CDO : Indexové CDO jsou standardizované instrumenty, které jsou navázány na nějaký kreditní index, jako například na CDX NA IG (sleduje kreditní spread 125 severoamerických firem) nebo iTraxx Europe (sleduje kreditní spread 125 evropských firem).

Management podkladového aktiva

Statické podkladové portfolio je pouze kdesi pasivně uschováno a pasivně generuje cash-flow. Příkladem CDO se statickým podkladovým portfoliem je například CLO. Banka drží množinu úvěrů a pouze přijímá od věřitelů platby. CDO se statickým portfoliem se označují jako takzvané cash-flow CDO. Hlavním cílem správce tohoto typu CDO je udržování požadované kreditní kvality aktiv v podkladovém portfoliu.

Market value CDO je zajištěno portfoliem, které někdo aktivně spravuje, takzvaný portfolio nebo collateral manažer. Collateral manažer aktivně vyhledává tržní trendy a výkyvy v cenách a obchoduje s aktivy v portfoliu, aby dosáhl dodatečného výnosu. Cílem správce je zhodnocení podkladového portfolia, za což si účtuje odměnu v podobě různých poplatků (zhruba 1-2%). Příkladem market value CDO je například CBO (může být typu jak market value, tak cash-flow).

Synthetic CDO

Podkladovými aktivy v Collateralized Debt Obligation mohohu být kromě výše uvedeného i kreditní deriváty. Jedním z takovýchto CDO je syntetická CDO, anglicky synthetic CDO.

Korelace referenčních aktiv

Nejdůležitějším faktorem při oceňování CDO je korelace mezi aktivy v podkladovém portfoliu. Je-li korelace mezi referenčními aktivy nulová, junior (equity) tranše bude hodně riziková zatímco senior tranše bude relativně bezpečná. Kreditní spread junior tranše bude v takovém případě o hodně vyšší než u senior tranše.

S rostoucí korelací mezi podkladovými aktivy roste pravděpodobnost, že velké procento z nich skončí v úpadku, což zvyšuje riziko, že junior a mezzanine tranše vyčerpají svoji kapacitu a senior tranše nebude schopna investorům vyplatit úrok a jistinu. V extrémním případě, kdy aktiva v podkladovém portfoliu jsou perfektně korelována, junior, mezzanine i senior tranše budou stejně rizikové a budou mít i stejnou cenu (kreditní spread).

Collateralized Debt Obligation (CDO)

Collateralized Mortgage Obligation (CMO)

Collateralized Loan Obligation (CLO)

Související pojmy

Související pojmy

Open Interest ¦

Black-Scholes Model ¦

Opce - Put-Call parita ¦

Opce - prodejní (put) opce ¦

Opce - kupní (call) opce ¦

Opce - gamma ¦

Opce - vega ¦

Opce - rho ¦

Opce - binární opce ¦

Volatility Smirk ¦

Crashophobia ¦

Opce - bermudská opce ¦

Opce - asijská opce ¦

Synthetic CDO ¦

Bistro ¦

J-Port ¦

Credit Default Swap (CDS)

Diskuzní fórum / komentáře

Dukiszín fmóur / kteoeřnám

V diskuzi zatím není žádný příspěvek. Máte možnost být první.

Další zdroje informací

Další zdroje informací

|

Co by Vás ještě tak asi mohlo zajímat?

Co by Vás ještě tak asi mohlo zajímat?

Return On Investment (ROI) ¦

Právní formy podnikání ¦

Lattice Model ¦

RACI (RASCI) model ¦

Opce - asijská opce ¦

Opce - bariérová opce ¦

Collateralized Mortgage Obligation (CMO) ¦

Real Estate Investment Trust (REIT) ¦

Investiční certifikáty ¦

Knock-out certifikáty se stop-loss ¦

Diskontní certifikáty

Nejsledovanější knihy

Nejsledovanější knihy

Ekonomie

Holman Robert

Holman Robert

(Sledovanost: 175)

Introduction to Financial Accounting

Charles T. Horngren, Gary L. Sundem, John A. Elliott, Donna Philbrick

Charles T. Horngren, Gary L. Sundem, John A. Elliott, Donna Philbrick

(Sledovanost: 168)

Marketing

Boučková Jana, a kol.

Boučková Jana, a kol.

(Sledovanost: 168)

Corporate Finance

Stephen A. Ross, Randolph W Westerfield, Jeffrey Jaffe

Stephen A. Ross, Randolph W Westerfield, Jeffrey Jaffe

(Sledovanost: 162)

Financial Accounting : Introduction to Concepts, Methods and Uses

Clyde P. Stickney, Roman L. Weil

Clyde P. Stickney, Roman L. Weil

(Sledovanost: 162)

Diskuzní fórum

Středoevropské centrum pro finance a management podporuje veřejnou diskuzi týkající se různých ekonomických i společenských témat.

Diskuze na těchto stránkách je neredigovaná a nemoderovaná. V zájmu zachování vysoké úrovně diskuze i tohoto servru je však administrátor fóra oprávněn konat patřičné kroky, aby bylo zabráněno projevům rasové, národnostní, náboženské nebo jinak nepřípustné diskriminace. Administrátor je rovněž oprávněn zasahovat, pokud objeví v diskuzích vulgární nebo jinak nepřístojné projevy.

Středoevropské centrum pro finance a management nenese žádnou faktickou ani implicitní odpovědnost za obsah jednotlivých příspěvků, ani neručí za skutečnou identitu jejich autorů.

V zájmu udržení vysoké úrovně diskuzí žádáme autory, aby identifikovali své příspěvky svým jménem nebo alespoň přezdívkou a pokud možno i elektronickou adresou.

Děkujeme za přízeň a doufáme, že naše www stránky nabízejí co hledáte.

Středoevropské centrum pro finance a management

Svět plný ověřené vzdělanosti

Dnešní datum:

| leadership - management | strategie - rozhodovací procesy | organizace - změna - kultůra | komunikace - marketing |

| přístupy & metody A-Z | systémy & teorie A-Z | modely & struktůry A-Z | metody & způsoby A-Z |

| oceňování - rozhodování | strategie - tvorba hodnot | treasury - cash flow | finance - řízení rizik |

| metody & ukazatele A-Z | modely & způsoby A-Z | přístupy & systémy A-Z | metody & teorie A-Z |

Upozornění

Upozornění na novou službu: Právě jsme spustili Katalog odborníků, konzultantů a profesionálů. Odkaz Odborníci.

Vyhledávání

Novinky

Sharpe Ratio

Treynor Ratio

Sortino Ratio

Crashophobia

Portfolio Turnover Ratio (PTR)

Opce - delta hedging

Black-Scholes Model

Treynor Ratio

Sortino Ratio

Crashophobia

Portfolio Turnover Ratio (PTR)

Opce - delta hedging

Black-Scholes Model

Vybrané finanční a manažerské okruhy na webu

Dnes Vám představujeme

Ing. Lukáš Svoboda

consultant SAP ERP v oblasti financí -- Působím jako SAP konzultant v oblasti financí (účetnictví, majetek, rozpočetnictví) ve společnosti KCT Data, která se orientuje zejména na produkty a technologie SAP. Ve společnosti pracuju od roku 2003.

Více se dozvíte zde.

Více se dozvíte zde.

Anketa

Nejčtenější pojmy

z financí a managementu

z financí a managementu

SWOT analýza

SWOT je typ strategické analýzy stavu firmy, podniku či orga...

(Přečteno: 143645x)

Zrušení, likvidace, zánik společnosti

Zrušení a zánik společnosti se řídí v České republice zákonem 51...

(Přečteno: 129110x)

Definice cíle SMART (Project Management)

SMART je souhrn pravidel, která pomáhají především v r...

(Přečteno: 106482x)

Lorenzova křivka

Lorenzova křivka, nebo anglicky Lorenz Curve (LC), je grafické znáz...

(Přečteno: 76724x)

Giniho koeficient

Giniho koeficient, sestrojený italským statistikem Coradem Gini v r...

(Přečteno: 75791x)

Upozornění

Spolupráce: Napsali jste kvalitní odbornou práci, studii nebo analýzu, která Vám nyní leží v šuplíku? Publikujte ji na tomto portálu. Co Vám za to můžeme nabídnout najdete na stránce informace pro autory.

Další kategorie