Roztočí se americká inflační spirála?

Narůstající deficit platební bilance, stoupající dluh veřejných financí, strukturání problémy agregátní nabídky, ropné šoky, propad domácí měny, číhající globální ekonomické zpomalení, politická rizika a nejistota i světové katastrofy přímo působí na zdraví jedné z největších světových ekonomik. Americké hospodářství prochází v posledních letech změnami, které nemají v její historii obdoby. Ekonomové i businessmeni se začínají věnovat dlouho opomíjenému tématu, kterým je inflace.

Co není z Číny, to není americké

Dramatický nárůst množství výroby přesouvané během posledních let ze Spojených států do oblastí s nižšími mzdovými náklady, především do Číny, Malajsie, Mexika a Indie, se v těchto oblastech projevuje růstem nejen mezd ale i cen, což má svůj dopad zpětně na americké hospodářství. V Číně rostly mzdy v roce 2004 v některých průmyslových oblastech podle předběžných odhadů až 15% tempem. Ceny se přizpůsobovaly tempem kolem 5,5%, v Indii 7%. Vzhledem k tomu, že schodek běžného účtu platební bilance USA odhadovaný pro rok 2004 ve výši kolem 5,7% HDP (deficit o něco vyšší než celý HDP Mexika), je tvořen z více než čtvrtiny bilancí s Čínou, je logické, že růst cen v této zemi musí mít na americkou ekonomiku dříve nebo později vliv; představují totiž zvýšené výrobní náklady pro americké výrobce a importéry. Zatímco nízké importní ceny byly jedním z hlavních důvodů pro nízkou inflaci během expanze v konci devadesátých let, v současné době se stále častěji objevují varovné hlasy upozorňující na vliv jejich růstu na domácí inflaci. Vývoj cen v zahraničním obchodě lze doložit například na změně cenového indexu dovozů a vývozů zboží. Zatímco ceny dovozů do USA rostly průměrnou mírou 5,7% v roce 2004, ceny exportu rostly průměrně 3.8%. Levná pracovní síla v zahraničí je pro americké výrobce velkým lákadlem a jen ztěží lze v následujících letech očekávat, že by se trend outsourcování měl alespoň zpomalit. Množství výrobků v běžném obchodě s nálepkou Made in China nebo Made in India je ohromující; nalézt výrobek s označním Made in USA je stále obtížnější. Se zvyšujícím se podílem dovozů na obchodní bilanci a zvyšující se závislostí americké ekonomiky na zahraničí nabývá vývoj zahraničních cen na stále větším významu.

Depreciující dolar zdražuje výrobky

Se změnami v produkční struktuře USA vstupuje do popředí rovněž kurzové riziko. Jak klesá cena amerického dolaru na světových trzích, zvyšují se ceny výrobků dovážených ze zemí s volným kurzovým mechanismem, což je další faktor mající přímý vliv na domácí inflaci. Cena amerického dolaru vůči euru klesla během posledních dvou let o zhruba 24%. Pokud by se čínská centrální banka rozhodla pro uvolnění nebo alespoň posunutí kurzového pásma měnového systému čínského juanu, výrobci by se dočkali dalšího nabídkového šoku. Kurzové náklady byly v roce 2004 většinou vstřebávány firmami na úkor obchodních marží. Zisky firem z běžných aktivit rostly v roce 2003 tempem téměř 17%, v roce 2004 pokleslo toto tempo na necelých 13%. Míru dalšího vývoje kurzu dolaru je však těžké odhadnout. Analytici se v předpovědích velmi liší. Někteří předpokládají kurz dolaru vůči euru ke konci roku na úrovni 1,40, jiní počítají s hodnotou až 1,70. Další dráha dolaru ale bude zřejmě záležet především na rozhodnutích mimo území USA, konkrétně na důvěře zahraničních investorů v americkou ekonomiku. Více než polovina amerického dluhopisového trhu je financována zahraničním kapitálem, zhruba 60% transakcí mezinárodního obchodu je denominováno v americké měně a americký dolar slouží jako rezervní měna mnoha centrálních bank a jiných finančních subjektů. Například ruská centrální banka již zveřejnila přesun části svých rezerv do zhodnocujícího se eura. Pokud by ji následovaly v masovém měřítku i další subjekty a dále by se snižovala důvěra v americkou ekonomiku, znamenalo by to pro ni velké obtíže a další nabídkové impulzy.

Náklady nakonec zaplatí přecijen spotřebitel

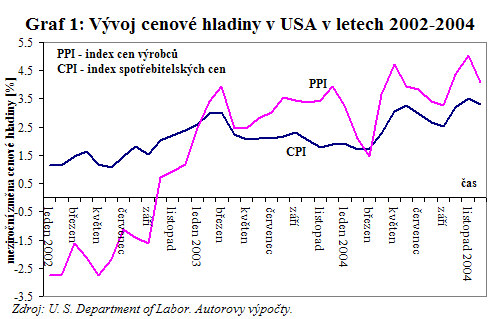

Dopad růstu zahraničních cen, kurzové změny a vliv zvyšování dalších nákladů na domácí inflaci závisí velkou měrou na schopnosti výrobců přenést zvýšené náklady na spotřebitele. Až do nedávné doby nesly většinu nákladových impulzů výrobci, nyní se však kyvadlo přesunuje na stranu spotřebitele. Děje se tak především z důvodu převisu agregátní poptávky nad agregátní nabídkou a dále díky konsolidaci mnoha odvětví. Výdaje domácností na spotřebu, důležitá složka agregátní poptávky, rostly přírůstkem 3.6% za první tři čtvrtletí roku 2004, což je nejvyšší tempo za posledních pět let, které dovoluje výrobcům zvyšovat ceny, aniž by ztráceli zákazníky. Mnoho firem vyrábí s využitím všech nebo téměř všech zdrojů. Například Dow Chemical Co. vyrábí na úrovni 90% své kapacity. Nedávné spojení mobilních gigantů Sprint a Nextel, akvizice PeopleSoftu firmou Oracle nebo spojení Symantecu a Veritas Software jistě napomůže nejen k růstu efektivity a snižování nákladů společných podniků, ale i k přenosu nákladů na spotřebitele z důvodu snížení míry konkurence v odvětví. Některé firmy ke skokovému zvýšení výrobků už přistoupily. Whirlpool, Electrolux, Maytag a General Electric zvýšily ceny svých výrobků k prvnímu lednu o 5-10%. O inflaci přítomné na straně výrobců dobře vypovídá index cen výrobců, který pro hotové výrobky vzrostl meziročně v listopadu o 5.1%, nejvyšší nárůst za posledních patnáct let.

Konflikt v Iráku nenechal ceny v klidu

Válečný konflikt a průmyslová expanze v asijských zemích si vybírají svoji daň v podobě inflačních tlaků především v oblasti surovin. Ceny nerezové oceli na americkém trhu vzrostly o 80% během roku 2004, ceny kalené oceli o 200%, tedy největší nárůst od první světové války. Cena ropy dosáhla v říjnu 2004 hranice 55 dolarů za barel, což je skok o 80% oproti období o rok dříve. Pokud se podaří bushově administrativě prosadit těžbu ropy na Aljašce a zajistit obnovu dodávek z Iráku, jistě to přispějě k poklesu cen na světových trzích. K návratu ceny ropy na americkém kontinentu na nižší úroveň nejspíš napomůže i tamní mírná zima, ukončení konfliktu v Iráku a v neposlední řadě i očekávané zpomalení průmyslové expanze v Číně. Americká ekonomika je velmi citlivá na ceny ropy a případné zaváhání výroby z důvodu ropného šoku by mohlo zbrzdit jak korporátní investice tak trh zaměstnanosti.

Nejen globální události ovlivňují domácí inflaci

Míra nezaměstnanosti na úrovni 5.4%, nejnižší za poslední čtyři roky, ztělesněná průměrným měsíčním přírůstkem zaměstnaných v americké ekonomice na úrovni 180 tisíc, nejvyšší za posledních pět let, se přímo promítá do růstu mezd. Zaměstnavatelé musí častěji obětovat dodatečné prostředky na zaměstnání dalších pracovníků, a tak mzdy v privátním sektoru rostly v září roku 2004 meziročně mírou 5,8%. Nižší míra nezaměstnanosti a pokročilé stádium ekonomického cyklu přináší s sebou pokles v produktivitě práce, která, měřena jednotkami výkonu na hodinu práce, poklesla oproti roku 2003 z 4,5 na hodnotu 2,4. Lze očekávat, že oba trendy povedou k dalšímu zvyšování jednotkových nákladů na práci, které by se mohly projevit na inflaci. Rapidní zdražování ve zdravotnictví, kde průměrné náklady pracovníka na zdravotní pojištění vzrostly od roku 2000 o 36%, podle studie provedené sdružením spotřebitelů Families USA, je dalším důležitým nákladadovám impulzem, který se firmy pravděpodobně mohou snažit převést na spotřebitele zvýšením cen výrobků.

Dolar se propadá, ale důvěra v ekonomiku zatím neklesá

Přestože u bushovy vlády nejsou v dohlednu zřejmé výrazné snahy o aktivní snížení obchodního a fiskálního deficitu – vládní ekonomové naopak propad dolaru podporují a spoléhají na automatické tržní vyrovnání obou schodků – důvěra spotřebitelů a investorů v americkou ekonomiku se k překvapení ekonomů spíše naopak zvyšuje. Index spotřebitelské důvěry sestrojený společností The Conference Board vzrostl v prosinci 2004 o 10% oproti předchozímu roku. Riziková přirážka korporátních dluhopisů s průměrným ratingem BBB oproti relativně bezrizikovým desetiletým dluhopisům americké centrální banky, se snížila během posledních dvou let z 3,2% na 1,1%, což znamená, že investoři přikládají korporátnímu světu velmi malou míru rizikovosti. Vnímání rizikovosti amerického korporátního světa by se však mohlo prudce změnit s jakoukoliv sebemenší panikou na finančních a kapitálových trzích, především na měnovém trhu. Očekávání spotřebitelů a investorů ohledně budoucího vývoje ekonomiky, a samozřejmě i inflace, je v USA velice důležitým faktorem, který je přímo vitální pro vývoj na kapitálovém trhu jako srdci amerického hospodářství. I tento faktor má tedy podstatný byť nepřímý vliv na domácí inflaci.

Trh nemovitostí a dividendy jako nevysychající studna

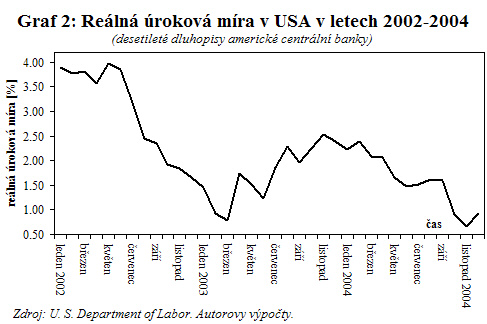

Americké ekonomice se v minulém roce dařilo díky robustní a rostoucí agregátní poptávce, která byla podporována jak změnami v daňovém systému (snížení zdanění kapitálových výnosů), tak především ve stále zvyšujícím se disponibilním důchodu a bohatství domácností. V předešlých letech se zvyšování cenové hladiny na trhu nemovitostí (13% pro rok 2004) promítalo především do růstu bohatství domácností a reálného osobního disponibilního důchodu, který rostl v roce 2004 mírou 2,2%. Jelikož se však ukazuje, že ceny nemovitostí jsou směrem dolů relativně nepružné, lze očekávat, že se tento cenový skok v posledních letech projeví i na inflaci. To ovšem záleží do velké míry na vývoji úrokových měr, které jsou v současnosti, podle mnoha analytiků, vzhledem k ekonomickým ukazatelům, nižší než by měly být. V závislosti na míře inflace použité k výpočtu, reálná úroková míra z desetiletých dluhopisů centrální banky se nachází mezi 0.5% až 1.5%. Tato hodnota svědčí o přizpůsobivé monetární politice americké centrální banky a nečiní s refinancováním trhu nemovitostí komplikace. Naopak s přiblížením úrokové míry blíže ke hranici 4%, která je považována za přechod do oblasti restriktivní měnové politiky, by došlo na trhu nemovitostí ke snížení aktivity a tedy pravděpodobně i přes předpokládanou relativní rigiditu cen k jejich poklesu, což by ovlivnilo přímo bohatství domácností a zejména i jejich schopnost získávání nových uvěrů na spotřebu. Takováto korekce na trhu nemovitostí by znamenala deflaci bohatství domácností a přibrždění dynamiky agregátních výdajů na spotřebu, tedy spíše proti inflační faktor.

Úrokové míry jsou velkým nebezpečím

Jak bude americká centrální banka nadále zvyšovat úrokové míry v ekonomice je však velice ožehavým tématem i navzdory jejímu značně transparentnímu způsobu vedení měnové politiky podpořenému například nedávným závazkem zveřejňovat zápisy z jednání nejpozději do tří týdnů, tedy ještě před následujícím zasedáním. Pokud by se úrokové míry zvýšily příliš, došlo by k omezení investiční činnosti v ekonomice a posléze ke zpomalení ekonomického růstu. Na úrokové míry však nepůsobí jen centrální banka, ale i tržní mechanismy. Jelikož výdaje domácností rostou v současnosti rychleji než úspory (úspory na historickém minimu ve výši pouhých 0,9% příjmu po zdanění), snižuje se množství zdrojů v ekonomice dostupných pro investice, čehož důsledkem je rovněž tlak na růst úrokových měr. Stejným směrem působí výdaje státu. Zvyšující se celkový hrubý federální dluh ve výši 64% HDP v prosinci 2004 nebo federální rozpočtový deficit ve výši 3,5% HDP vede k permanentnímu zvýšení úrokových sazeb a tím k vytěsnění soukromých investic, což se může projevit ve zpomalení ekonomického růstu.

Tlaky na zvýšení inflace budou sílit, ekonomický růst naopak zpomalovat

Jaký bude mix ekonomických ukazatelů v americké ekonomice koncem roku je v současné chvíli možné předpovědět pouze s velkou nejistotou, jelikož jejich vývoj závisí v současnosti více než kdykoliv jindy na lidských rozhodnutích jak v Bílém domě a v americké centrální bance, tak na dalším vývoji v Iráku i v daleké Asii, ale především na možných změnách v očekáváních a v důvěrě v americkou ekonomiku. Vzhledem k tomu, že nějaký čas trvá než se vývozy a dovozy přizpůsobí změnám v měnovém kurzu, lze očekávat, že importní ceny porostou rychleji než samotný objem dovozů, a tak schodek běžného účtu platební bilance se v následujících měsících pravděpodobně ještě prohloubí. Naopak depreciovaný dolar bude působit jako dodatečný stimul růstu americké ekonomiky a jedna z překážek oživení evropské ekonomiky. Očekávat výrazné snížení fiskálního deficitu lze zatím ztěží. Pokud bude chtít americká centrální banka zabránit číhající inflaci, bude muset pokračovat ve zvyšování úrokových sazeb, čímž ale omezí prostor pro ekonomický růst a mohla by odstartovat recesi amerického hospodářství.

- Cooper J., Madigan K.: Financial Fuel For the Economy’s Engine. Business Week, January 10, 2005.

- Coy P. a kol.: Shake, Rattle, and Merge. Business Week, January 10, 2005.

- Rynecki D.: What’s Ahead for 2005. Fortune Investor’s Guide, December 27, 2004.

- Behravesh N.: The U.S. Economy: A Second-Half Rebound, Then What? Global Insight, December 2004.

- Franco L.: The Conference Board’s Consumer Confidence Index Rebounds In December. The Conference Board Press Release, The Conference Board, December 28, 2004.

- Foust D.: The Mortgage Biz Has Lost Its Fizz. Business Week, January 10, 2005.

- Premsingh M.: Have More, Will Spend More. The Economic Times, January 2, 2005.

- Olivei G.: Exchange Rates and the Prices of Manufacturing Products Imported into the United States. Federal Reserve Bank of Boston, 2002.

- Cooper J., Madigan K.: How the U. S. Is Riding Out The Energy Storm. Business Week, October 18, 2004.

- Behravesh N.: Top-Ten Economic Predictions for 2004. Global Insight, December 2004.

- Producer Price Index News Release. U. S. Department of Labor, Bureau of Labor Statistics, December 10, 2004.

- CPI up by 5.3% in August. National Bureau of Statistics of China, September 20, 2004.

- Connolly C.: Higher Costs, Less Care – Data Show Crisis In Health Insurance. Washington Post, September 28, 2004.

- China's Economy to Slow Down in '05. Rediff.com, December 31, 2004.

- Behravesh N.: World Flash: How Big of a Threat Is a Rapidly Falling Dollar? Global Insight, December 2004.

- Fosler G.: Straight Talk – Exchange Rates. The Conference Board. http://www.conference-board.org/economics.

- News Release: Gross Domestic Product and Corporate Profits. U. S. Department of Labor, Bureau of Labor Statistics, December 7, 2004

- Data: National Bureau of Statistics of China

- Data: U. S. Department of Labor

- Data: U. S. Census Bureau

- Data: U. S. Department of Commerce, Bureau of Economic Analysis

- Data: International Trade Administration

- Data: The Financial Forecast Center

- Výpočty autora

Holman Robert

Charles T. Horngren, Gary L. Sundem, John A. Elliott, Donna Philbrick

Boučková Jana, a kol.

Stephen A. Ross, Randolph W Westerfield, Jeffrey Jaffe

Clyde P. Stickney, Roman L. Weil

Diskuzní fórum

Středoevropské centrum pro finance a management podporuje veřejnou diskuzi týkající se různých ekonomických i společenských témat.Diskuze na těchto stránkách je neredigovaná a nemoderovaná. V zájmu zachování vysoké úrovně diskuze i tohoto servru je však administrátor fóra oprávněn konat patřičné kroky, aby bylo zabráněno projevům rasové, národnostní, náboženské nebo jinak nepřípustné diskriminace. Administrátor je rovněž oprávněn zasahovat, pokud objeví v diskuzích vulgární nebo jinak nepřístojné projevy.

Středoevropské centrum pro finance a management nenese žádnou faktickou ani implicitní odpovědnost za obsah jednotlivých příspěvků, ani neručí za skutečnou identitu jejich autorů.

V zájmu udržení vysoké úrovně diskuzí žádáme autory, aby identifikovali své příspěvky svým jménem nebo alespoň přezdívkou a pokud možno i elektronickou adresou.

Děkujeme za přízeň a doufáme, že naše www stránky nabízejí co hledáte.

Středoevropské centrum pro finance a management

Svět plný ověřené vzdělanosti

Dnešní datum:

Upozornění na novou službu: Právě jsme spustili Katalog odborníků, konzultantů a profesionálů. Odkaz Odborníci.

Treynor Ratio

Sortino Ratio

Crashophobia

Portfolio Turnover Ratio (PTR)

Opce - delta hedging

Black-Scholes Model

z financí a managementu

a manažerské okruhy

aneb

Co ještě možná neznáte?